Должники боятся начинать процедуру банкротства, т. к. опасаются последствий. Например, будущие банкроты не хотят терять все имущество или думают, что у них заберут последнюю квартиру. У процедуры банкротства есть минусы, но часто плюсы их перекрывают. Все зависит от конкретной ситуации. Главное преимущество процедуры — списание почти всех долгов.

Узнайте о преимуществах и недостатках процедуры банкротства. Рассказал, какие долги не списываются, и какие риски встречаются при обращении в юридические компании.

Когда проводят процедуру банкротства?

Когда накопились долги, а финансы и доходы не покрывают задолженность по займам, рекомендуется начать процедуру банкротства. Основательно подходите к вопросу процедуры банкротства. Если у вас нет денег на выполнение кредитных обязательств, отсутствуют ценные бумаги и имущество, смело подавайте заявление на банкротство. Для предпринимателей, которые понимают, что бизнес уже не спасти, также нет никаких рисков.

Для подачи заявления по стандартной процедуре банкротства потребуется паспорт, СНИЛС, свидетельство о браке и рождении детей, выписка 2-НДФЛ с работы и других источниках доходов, информация о банковских счетах. Помимо этого, придется предъявить все сделки с имуществом за последние три года. Если у должника нет оформленного ИП, придется предъявить справку о его отсутствии. После сбора документов пишут заявление и ждут судебного заседания.

Планируете взять кредит в ближайшее время? Забудьте об этом, т. к. после признания банкротства, будет запрещено оформлять займы в течение пяти лет. Поэтому еще раз все взвесьте и примите окончательное решение.

Если у должника есть несколько квартир или домов, один из объектов недвижимости продадут с торгов в счет погашения долга. Но когда у должника только один объект недвижимости, в котором он живет один или с семьей, кредиторы не вправе распоряжаться этим жильем.

|

Пример Илья постоянно брал кредиты в разных банках и выполнял обязательства перед кредиторами. Но из-за кризиса потерял работу, т. к. туристические агентства были не востребованы. Найти подходящую работу не смог и уже через месяц начали начислять пени и штрафы. В итоге скопился долг в сумме 275 тыс. руб. Пришлось подавать заявление на банкротство по упрощенной схеме. У Ильи была квартира, купленная в ипотеку, но все долги перед банком за недвижимость он закрыл. Другие кредиторы не имеют права забирать единственное жилье, поэтому должника признали банкротом, а недвижимость так и осталась у Ильи. |

Упрощенная процедура

Упрощенная процедура банкротства бесплатна. Чтобы ее начать, потребуется обратиться в МФЦ, написать заявление и собрать документы. На этапе сбора документов многие должники допускают ошибки, в итоге менеджеры МФЦ возвращают документы и приходится заново все готовить. Специалисты компании МБК помогут собрать и подготовить документы для подачи заявления на банкротство. В итоге останется только ждать, пока МФЦ удовлетворит ваше требование о признании банкротства.

Сумма займа при упрощенной процедуре банкротства не превышает 500 тыс. руб. Заявка рассматривается в течение суток. Если выявлены ошибки, заявка возвращается отправителю. Максимальный срок присвоения статуса банкрота по упрощенной системе не превышает шести месяцев.

Последствия для банкротов с имуществом

Когда гражданин подал заявление о признании банкротства, а суд рассмотрел и вынес решение, должнику грозят ограничения на: личные права, долги и имущество. Должнику запрещены сделки с недвижимостью, которая находится у него в собственности. Суд запрещает передавать и оформлять дарственные на дом или квартиру, а также заниматься бизнесом.

Все имущество, за исключением единственной квартиры, будет продано на торгах, чтобы выплатить долги. Именно поэтому писать заявление на банкротство стоит в том случае, когда реально нет денег и активов для выполнения кредитных обязательств.

|

Пример У Александра долг перед кредиторами на сумму 750 тыс. руб. Должник потерял работу, оформлял кредитные каникулы, но так и не смог восстановить платежеспособность. Заработка не хватает, чтобы выполнять кредитные обязательства. Александр подал заявление на банкротство по стандартной схеме. У должника была квартира и автомобиль, который и пришлось продать для погашения задолженности. Квартиру не трогали, т. к. это было единственное жилье Александра. А машину продали с торгов за 350 тыс. руб., оставшиеся 400 тыс. руб. признали безнадежным долгом. В итоге Александр оформил банкротство, а долги списали. |

Читайте статью «Что делать, если нет денег платить за кредит?»

Последствия для родственников банкрота

Когда должник не владеет предприятием, активами, нет дополнительного дохода, бояться нечего. Для родственников банкрота в любом случае не будет никаких ограничений и последствий. Но если у должника есть две квартиры и он состоит в браке, одну недвижимость заберут кредиторы для продажи на торгах. Деньги пойдут в счет погашения задолженности. Суд назначит проведение экспертной оценки, чтобы установить точную стоимость имущества и после реализации деньги пойдут на погашение долгов.

Если должник за последние три года оформлял дарственную на квартиру, ценные вещи, транспортные средства родственникам и близким, сделки будут оспаривать в суде. Если кредиторы докажут, что заемщик сделал это намеренно, чтобы не платить долги, сделку аннулируют, а имущество продадут на торгах для погашения долгов по займам.

|

Пример Марина оформила кредит несколько лет назад. Живет с мужем, двое детей. Перестала выполнять кредитные обязательства перед банками, в итоге накопилась сумма на 350 тыс. руб. С мужем было две квартиры, но на одну из них Марина оформила дарственную близкой подруге. В итоге кредиторы доказали, что сделка была фиктивной, поэтому дарственную признали незаконной. И Марине пришлось продавать квартиру в счет погашения долга. |

Ограничения во время процедуры банкротства

При прохождении процедуры банкротства на должника накладываются следующие запреты:

-

Замораживаются банковские счета. Запрещается переводить деньги третьим лицам.

-

Пени, проценты и штрафы по кредитам больше не начисляются.

-

Должник не имеет права выступать поручителем при оформлении кредитов для друзей и родственников.

-

Нельзя продавать и покупать ценные бумаги, акции, активы, открывать бизнес.

-

Все доходы должника замораживаются на счете арбитражным управляющим, а должнику ежемесячно выдается только минимальная сумма, которая соответствует прожиточному минимуму в регионе.

-

В суде вправе ограничить передвижение должника, а также запретить выезд за границу. Но это ограничение применяется крайне редко, когда сумма долга превышает 600−700 тыс. руб.

Ограничения после процедуры банкротства

Когда судебное заседание вынесло решение и признало гражданина банкротом, для бывшего должника наступают следующие ограничения.

-

После получения статуса банкрота через суд запрещается повторно подавать на банкротство в течение пяти лет. Если проводили процедуру банкроства через МФЦ — в течение десяти лет.

-

Если в суде была назначена реструктуризация долга, повторную процедуру разрешается начать не ранее, чем через восемь лет.

-

Банкрот в течение пяти лет обязан информировать о покупке недвижимости в ипотеку и оформлении микрозаймов или кредитов.

-

Зарегистрировать ИП разрешается через пять лет после завершения процедуры банкротства.

-

В течение трех лет нельзя занимать руководящие посты и входить в список учредителей компании.

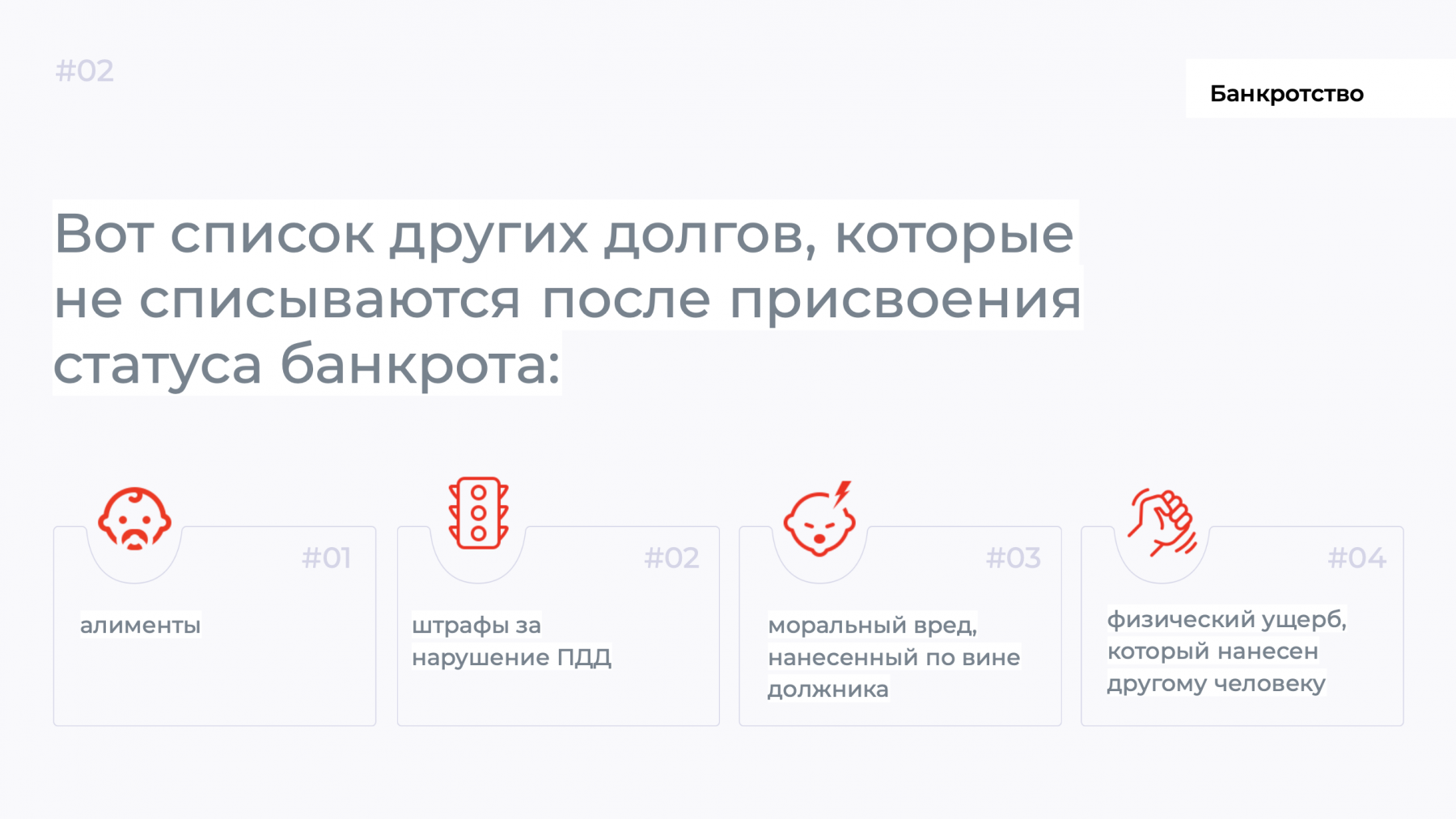

Какие долги не списываются?

Признание банкротства не означает, что полностью спишутся долги. Например, услуги ЖКХ. Допустим, вы начали оформлять банкротство в мае, значит, с июня этого года все обязательства по оплате коммунальных услуг ложатся на ваши плечи.

Риски при обращении в юридические компании

Чтобы оформить банкротство, должники обращаются в юридические компании. Они помогают собрать документы и гарантируют полное сопровождение. Но встречаются компании, которые запрашивают слишком низкую цену за свои услуги. Это говорит о некачественной работе, когда должнику придется делать все самому.

Некоторые юрфирмы берут предоплату, а при оформлении процедуры банкротства снимают с себя обязательства и закрываются. Предоплата — это не критерий честной работы, но если юристы ее предлагают, потратьте дополнительное время на изучение информации и отзывов о компании.

Отдельные мошенники под видом юридической компании, при стандартной форме оформления банкротства, размещают объявления с текстом «банкротство через управляющего». Управляющий — независимый человек, и он не может косвенно или напрямую получать деньги. Если кредиторы выявят этот факт и докажут связь управляющего с будущим банкротом, результаты процедуры пересмотрят. В итоге должник потратит деньги и не сумеет получить статус банкрота.

Стоит ли идти на банкротство физическому лицу?

Процедуру упрощенного банкротства сейчас разрешается начать, если сумма долга превышает 50 тыс. руб. В этом случае дело рассмотрят в МФЦ и удастся обойтись без оплаты услуг арбитражного управляющего. При этом действует ограничение максимальной суммы — 500 тыс. руб. Срок признания гражданина банкротом по упрощенной процедуре не будет превышать шести месяцев. Тогда как стандартная процедура банкротства растянется до года.

Становиться банкротом выгодно в тех случаях, когда нет другого выхода, чтобы списать долги. Если вы потеряли работу, испытываете финансовые трудности, банк предложит оформить реструктуризацию. Лишь в случае безвыходной ситуации суд признает должника банкротом и спишет долги по займам.

Взвесьте преимущества и недостатки, а лучше обратитесь в МБК. Занимаемся банкротством физических лиц, поможем собрать документы, чтобы минимизировать ограничения от последствий признания банкротства! Оформите заявку онлайн, чтобы получить бесплатную консультацию.

Будьте с нами — подпишитесь на рассылку. Мы уведомим вас о новых статьях по почте или мессенджеру.

Китай-город)

Китай-город)

Комментарии

3Если имущество неделимо , то его весь и выставят на продажу на аукцион .Об этом четко расписано:

https://bankrot-kuban.ru/posledstviya-dlya-rodstvennikov-bankrota

Если начальство адекватное, то никогда не уволит из-за процедуры банкротства,это однозначно. Но вот устроиться на новую работу будет трудно,найдут любую причину ,чтоб отказать.

Нет смысла переписывать имущество на родственников,сделку признают фиктивной и имущество вернется в конкурсную массу.

Оцените материал

Ваша оценка помогает

улучшать материалы