После отмены льготной ипотеки с господдержкой семейная стала самой выгодной для приобретения жилья. Но по ней ужесточили правила, ограничили повторное оформление. Рассказываем, кто может второй раз получить семейную ипотеку и приведет ли это к увеличению ставки.

Что нужно знать о семейной ипотеке в 2024 году?

Семейная ипотека — одна из самых востребованных льготных программ, благодаря которой семьи с детьми улучшают жилищные условия.

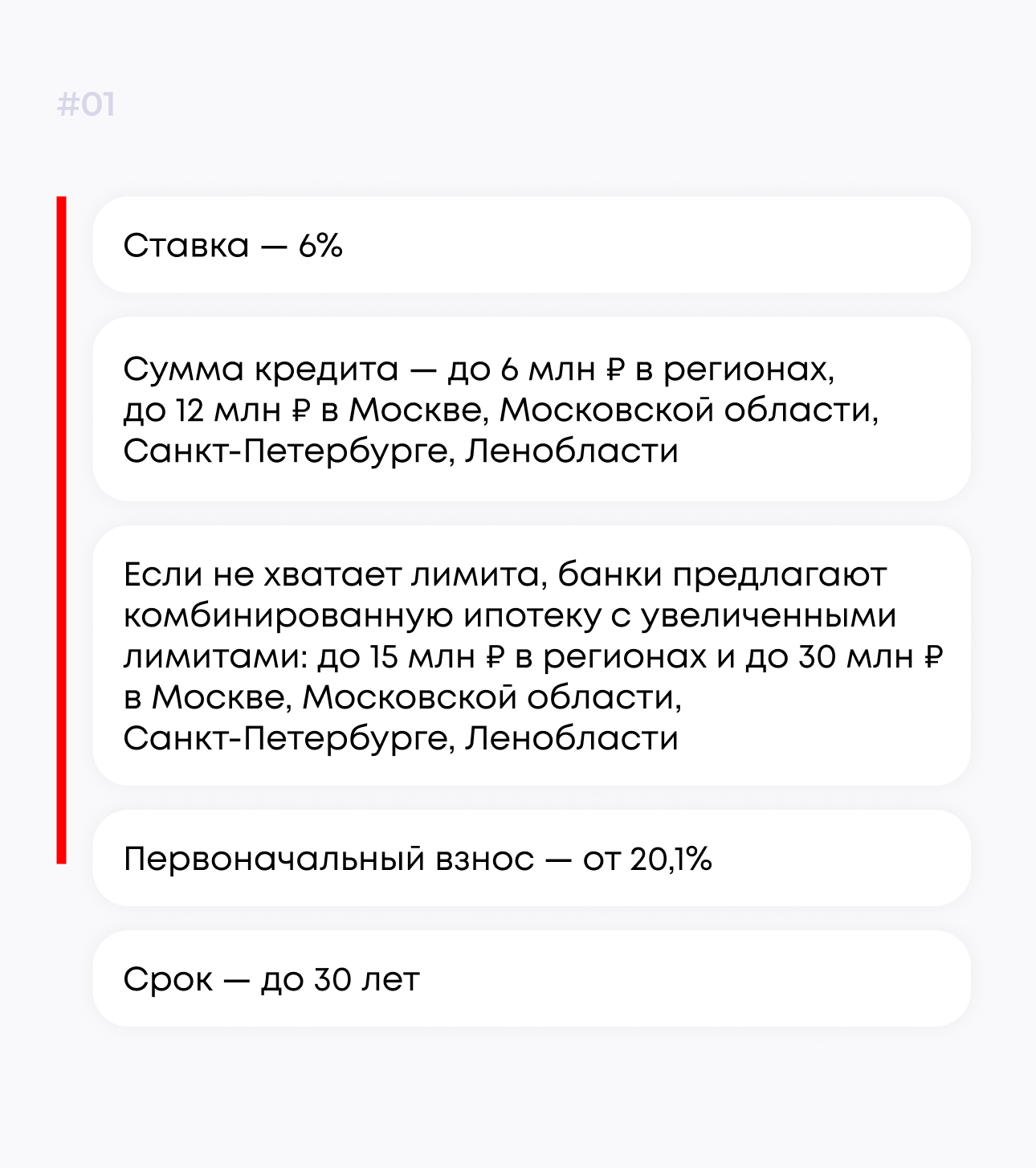

Условия по семейной ипотеке в 2024–2025 гг.:

В комбинированной ипотеке действует сразу две ставки. Первая — льготная по семейной в пределах стандартных лимитов. Вторая — рыночная для оставшейся суммы.

Семейная ипотека ориентирована на улучшение жилищных условий семей с маленькими детьми. Поэтому ее можно оформить, если:

-

семья воспитывает ребенка в возрасте до шести лет (включительно);

-

семья воспитывает ребенка-инвалида до 18 лет, рожденного до 31.12.2023;

-

в семье два и более несовершеннолетних ребенка.

Главной проблемой льготных программ ипотеки было отсутствие ограничений на количество выдач. Одна семья могла 3–4 и более раз воспользоваться семейной ипотекой. Неконтролируемость привела к росту цен на недвижимость, поэтому в конце 2023 года правительство приняло кардинальные изменения. Одним из нововведений стало ограничение на количество выдач льготной ипотеки для семьи.

Может ли семья второй раз воспользоваться льготной программой?

До 23.12.2023 не было ограничений на количество выдач семейной ипотеки. Если оформили первый льготный кредит после 23.12.2023, его нельзя получить второй раз.

Однако есть исключения для растущих семей. Вторую льготную ипотеку одобрят, если родился еще один ребенок и прошлый льготный кредит полностью закрыт.

До 02.07.2024 было требование к приобретаемой недвижимости: новая квартира по площади должна была быть больше первой, ранее купленной по льготной программе. Его уже отменили и оставили два требования, описанных выше.

Если еще выплачиваете первый кредит, даже после рождения ребенка не получится взять новую семейную ипотеку. Остается только продать квартиру после согласования с банком, закрыть долг и повторно воспользоваться программой для приобретения жилья большей площади.

Нынешние ограничения не действуют, если первый кредит оформили до изменения программы. Например, если воспользовались льготной ипотекой в 2020 году (до 23.12.2023), то сегодня можете без выполнения дополнительных условий повторно воспользоваться программой. Ставка по первой программе сохранится на льготном уровне.

Еще один допустимый вариант — оформить по одной семейной ипотеке на каждого супруга. Новый принцип гласит: «По одной ипотеке в одни руки». Нормативно-правовые акты, в том числе постановление правительства РФ от 15.12.2023 № 2166, это не запрещают.

Это возможно, если ранее супруги не являлись заемщиками, созаемщиками или поручителями по семейной ипотеке или другим льготным программам.

Что делать, если не хватает денег на приобретение жилья?

В последние годы российский рынок недвижимости пережил большой бум, из-за чего выросли цены на жилье. По результатам разных опросов эксперты приходят к выводу, что квартиры стали менее доступны для населения. Ситуацию усугубляет рост ключевой ставки, который стал ответом на высокие темпы инфляции.

При этом не все соответствуют критериям для получения семейной ипотеки. А семьи с маленьким ребенком или двумя несовершеннолетними детьми не могут накопить на первоначальный взнос.

Чтобы не переплачивать и не тратить 50–60% семейного дохода на ежемесячный платеж, необходимо затянуть пояса потуже и продолжать копить на первоначальный взнос.

Кладите накопления на вклады с ежемесячной капитализацией процентов, пока банки из-за высокой ключевой ставки предлагают 15–20% по депозитам. Это ускорит накопление первоначального взноса. Организуйте личные финансы, составьте финансовый план, чтобы снизить количество импульсивных покупок и откладывать больше денег на приобретение жилья.

Если позволяют финансы, можете приобрести квартиру в новостройке по рыночной ипотеке, а после рождения ребенка рефинансировать ее по семейной. Важно купить жилье именно от застройщика: нельзя рефинансировать на семейную рыночную ипотеку, взятую для покупки квартиры на вторичном рынке.

Китай-город)

Китай-город)

Комментарии

0Оцените материал

Ваша оценка помогает

улучшать материалы