Случилось так, что вы оказались должны много денег микрофинансовым компаниям, а из-за высоких процентов задолженность растет в геометрической прогрессии. Для начала успокойтесь. Даже эту ситуацию получится решить, если подойти к проблеме с трезвым рассудком.

Расскажу, что будет, если игнорировать кредитора (спойлер — этого делать не стоит), как рефинансировать или реструктуризировать долги. Еще узнаете о пролонгации и банкротстве, как грамотно вести себя с кредиторами, чтобы не забрали имущество.

Что будет, если не платить?

Оформив кредит в МФО, вы взяли на себя обязательства — погасить задолженность к концу срока действия договора займа. Обычно в микрофинансовых организациях погашение долгосрочных займов проходит аннуитетным способом — равными частями в течение срока кредитования. Иногда заемщикам предлагают каждый месяц оплачивать только проценты, а основной долг возвращается в конце. Краткосрочные кредиты погашаются одним платежом, который включает 100% долга и начисленные проценты.

Давайте разберемся: вы взяли кредит в МФО на один месяц на сумму 30 тыс. руб., но не погасили его вовремя. Независимо от того, когда вернете деньги, сумма к погашению не превысит 75 тыс. руб., из которых 30 тыс. руб. — основной долг и 45 тыс. руб. — проценты, включающие неустойку, штрафы и пени.

Важно: новые правила действуют для займов, оформленных после 1 января 2020 года. Для кредитов, полученных с 1 июля по 31 декабря 2019 года, размер переплаты не превысит сумму долга в два раза. По займам, оформленным до 30 июня, максимальная сумма процентов не превысит основной долг в два с половиной раза.

Максимальная ставка по займам составляет 1% в сутки. В условиях конкуренции МФО снижают ставки до 0,5% в день. Новым клиентам займы выдают без процентов при условии возврата денег в срок.

Вы заключили с МФО договор, но оказалось, что условия не соответствуют предписаниям ЦБ РФ. Обратитесь с жалобой в Роспотребнадзор и Центральный банк. Если кредитор подал иск, наймите хорошего адвоката, который аннулирует условия договора. В таких случаях суд обычно встает на сторону заемщика.

К чему приведут просрочки?

Отказ от исполнения обязательств негативно скажется на заемщике. К чему приведет просрочка платежа:

-

Испорченная кредитная история. МФО передает данные в БКИ, которые доступны банкам и кредитным организациям. Просрочки свыше 30 дней испортят КИ, что помешает в дальнейшем оформить кредит в банке на выгодных условиях. Исправить КИ — сложно, данные из БКИ удалить нельзя, они хранятся в течение 10 лет.

-

Начисление неустойки. Размер неустойки определен ЦБ РФ — 20% годовых от общей задолженности по кредиту.

-

Начисление штрафных процентов. МФО часто прописывают в договоре повышенную процентную ставку, которая действует при просрочке. Это существенно увеличивает сумму долга.

-

Продажа долга коллекторам. Если в договоре нет пункта о запрете передачи долга сторонним организациям, МФО вправе отдать долг коллекторам. Они звонят родственникам, коллегам, отправляют смс, приходят домой.

-

Судебное разбирательство. Когда должник не выходит на связь и не делает попыток погасить задолженность, кредитор подает в суд. В большинстве случаев суд выносит решение в пользу истца, если в договоре не нарушены права заемщика.

-

Арест имущества и банковских счетов. После судебного разбирательства заемщику дают десять дней, чтобы погасить долг, начисленные проценты, штрафы и судебные расходы. Если он этого не делает, судебные приставы накладывают арест на счета и имущество. Далее оно продается через аукцион. Вырученные деньги идут в счет погашения долга. Если денег недостаточно, с официальной зарплаты удерживается до 50% по одному исполнительному листу.

Игнорирование МФО и отказ возвращать деньги приводят к серьезным последствиям, из-за которых в дальнейшем не получится взять крупный кредит. Чтобы изменить исход ситуации, действуйте иначе.

Как закрыть долги перед МФО?

Долг по кредиту придется погасить, и лучше не дожидаться начисления неустойки и штрафных процентов. Расскажем о способах закрытия займов с высокими процентами.

Переговоры с кредитором

Заемщики, которые просрочили оплату по кредиту, обычно не выходят на связь с кредитором, игнорируя его сообщения и звонки. До добра это не доводит, а наоборот — кредитор продает долг коллекторам или готовит исковое заявление. В обоих случаях, это неблагоприятное развитие ситуации.

При возникновении проблем с деньгами, уведомите кредитора. Сообщите причину, по которой не получается внести платеж. Кредитор предложит продлить договор без начисления штрафов. Однако размер переплаты вырастет, поскольку основные проценты по кредиту продолжат начисляться.

Желательно оформить уведомление в письменном виде. Даже если кредитор проигнорирует просьбу, это станет доказательством в суде, что вы пытались найти решение.

Рефинансирование

Рефинансирование — опция, позволяющая объединить несколько займов в один кредит с улучшением условий. При обращении в банк заемщик вправе рассчитывать на снижение процентной ставки, увеличение срока кредитования. Благодаря уменьшению процентной ставки сокращается переплата.

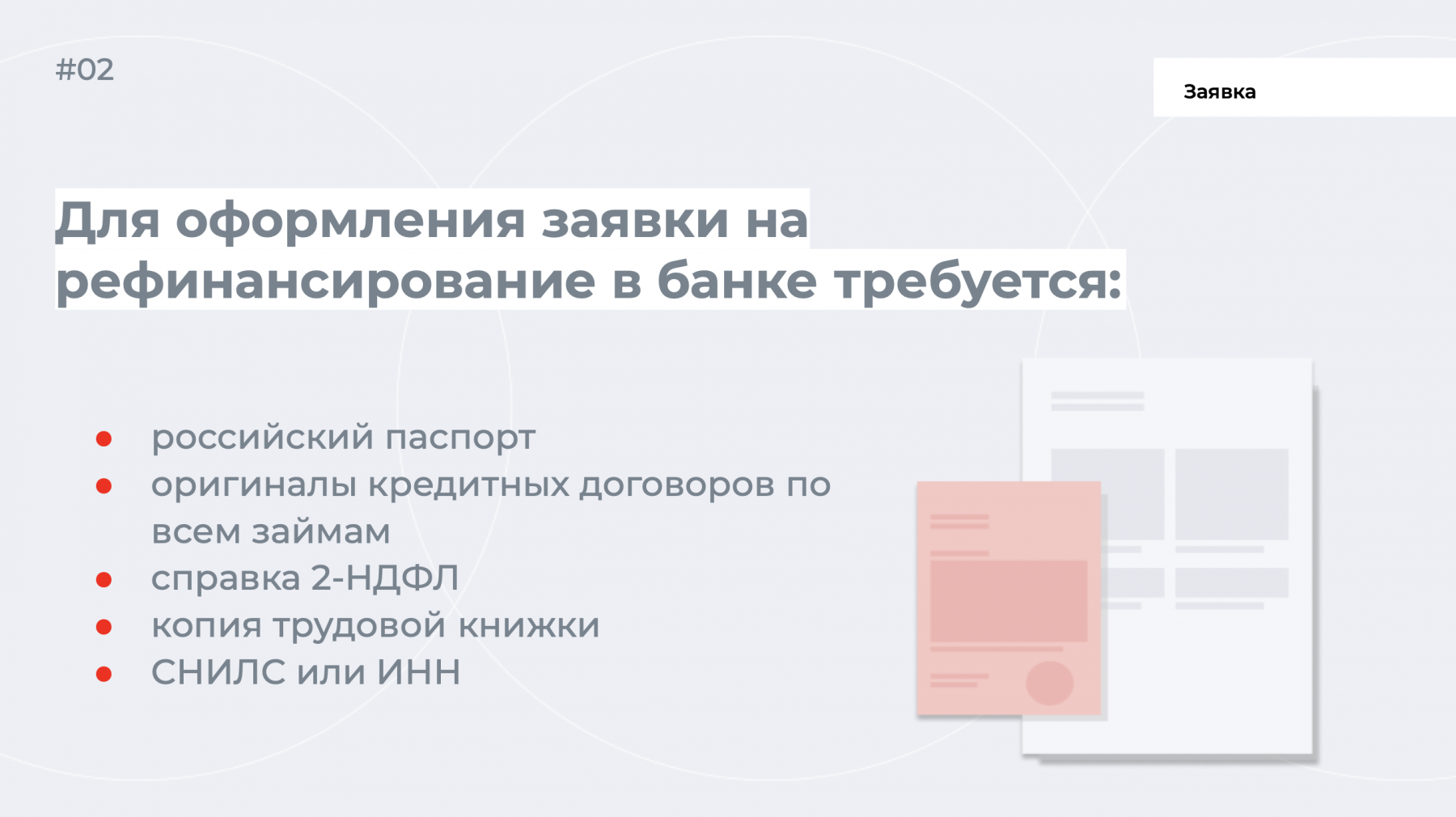

Что нужно для рефинансирования?

Чтобы рефинансировать кредиты в банке, требуется положительная кредитная история с просрочками не более 30 дней. Если сумма долгов превышает 300 тыс. руб., банк запрашивает подтверждение дохода и занятости.

Требования к заемщику у каждого банка свои. Если отказали в рефинансировании, обратитесь в более лояльные организации. МБК рефинансирует до 12 кредитов на сумму до 15 млн руб. Ставка — от 6.9% годовых.

Что будет после рефинансирования?

После одобрения заявки сообщают условия: размер ежемесячного платежа, срок, проценты и сумму общего долга. Если условия устраивают, подписывается договор, после чего новый кредитор погашает обязательства по старым займам. Со следующего месяца вы погашаете задолженность, согласно утвержденному графику платежей.

Допускается досрочное и частично досрочное погашение. Без моратория, дополнительной комиссии и штрафов.

Мы публиковали и другую статью про избавление от долгов в МФО, — читайте здесь.

Реструктуризация

Реструктуризация — пересмотр условий кредитования. Кредит остается в той же организации, но меняются условия. Иногда кредитор предоставляет отсрочку платежа, если заемщик представил уважительные причины, почему не погашает долг.

Уважительные причины для оформления реструктуризации:

-

потеря трудоспособности из-за травмы на работе, в том числе получение инвалидности;

-

сокращение заработной платы на 30%

-

потеря имущества на 500 тыс. руб. из-за пожара, наводнения и другого бедствия;

-

увольнение с работы (сокращение);

-

потеря кормильца.

Для подачи заявки на реструктуризацию требуется собрать документы, которые подтвердят причину, из-за которой не получается вернуть деньги. Дополнительно МФО запрашивает паспорт и выписку с банковского счета.

Отсрочка платежа предоставляется на срок до шести месяцев. В течение этого времени начисление процентной ставки приостанавливается, если иное не предусмотрено договором.

Важно: при наличии страхового полиса от потери трудоспособности и безработицы, страховая компания покроет часть задолженности.

Что делать, если не получается вернуть деньги?

Когда рефинансирование и реструктуризация не подходит, в ход идут другие способы решения проблемы с долгами в МФО.

Пролонгация займа

Пролонгация — продление договора кредитования на тех же условиях. Опцию предлагают некоторые микрофинансовые организации. Для заемщика продление позволяет увеличить срок кредитования, не выходя на просрочку. В результате кредитная история не испортится, а на сумму задолженности не начислят штрафные проценты. При этом общий размер переплаты увеличивается.

По закону разрешается неограниченное количество продлений по одному договору. Срок пролонгации — до 12 мес. Чтобы подключить опцию, подайте заявку в личном кабинете заемщика или напишите письменное заявление в офисе МФО. Опция предоставляется бесплатно.

МБК консультирует бесплатно. Если сомневаетесь в способе погашения долга, оформите онлайн заявку и получить совет специалиста.

Банкротство физлица

Объявить себя банкротом вправе любой человек, не дожидаясь, когда это сделает кредитор. Один из вариантов — подать заявление через МФЦ. С 1 сентября 2020 года МФЦ принимает заявления от физлиц при сумме задолженности от 50 до 500 тыс. руб.

МБК поможет стать банкротом. Подготовим документы, оплатим пошлины и представим ваши интересы в суде. Будем сопровождать на протяжении всей процедуры.

Что такое банкротство

Банкротство — это процедура, которая помогает заемщику избавиться от долгов, когда не получается их выплатить. Подать заявку вправе граждане РФ, если просрочки по кредитам превышают три мес.

При объявлении себя банкротом учитывайте одну особенность — имущество входит в конкурсную массу. В дальнейшем собственность продается для покрытия задолженности. Если в течение пяти лет после банкротства появится имущество, оно тоже войдет в конкурсную массу. Более того, банкрот обязан оповещать финансового управляющего о тратах свыше 50 тыс. руб.

Учитывая эти особенности, банкротство выгодно должникам, у которых нет имущества в собственности.

Плюсы банкротства

Очевидный плюс банкротства — избавление от долгов. Когда суд признает вас банкротом, кредитные договоры аннулируются. Проценты, штрафы и пени перестают начисляться. При отсутствии имущества, задолженность спишут.

После окончания процедуры вас перестанут тревожить коллекторы и служба безопасности банка. Никаких звонков, сообщений и незваных гостей.

Больше не придется каждый месяц отдавать внушительную часть зарплаты на погашение долгов. Если рационально подойти к планированию бюджету, получится откладывать. Инвестируйте накопления, чтобы получать пассивный доход.

В течение пяти лет вы обязаны будете уведомлять банк и МФО о статусе банкрота. Но не все так плохо. После банкротства кредитная история обнуляется. По прошествии пяти лет получится взять кредит на хороших условиях.

Минусы процедуры

Если нет имущества, беспокоиться не о чем. А вот собственникам автомобиля и недвижимости не повезет. После признания физлица банкротом имущество продается.

Кредитор вправе оспорить сделки, совершенные за три года до начала процедуры. Однако придется доказать, что продавец и покупатель вступили в сговор. Сделать это проблематично, особенно если покупатель и продавец не состоят в родстве.

К слову, если у вас есть одна квартира, в которой вы прописаны и живете, ее не продадут. Это регулируется ФЗ «Об исполнительном производстве».

Стоимость обязательных платежей — 45 тыс. руб. Дополнительно выплачивается вознаграждение компании. Размер комиссии зависит от сложности случая и других факторов. Иногда процедура банкротства занимает до двух лет. Поэтому наберитесь терпения.

Коротко — как выйти из микрофинансовых долгов?

Повторим способы выхода из микрофинансовых долгов:

-

рефинансирование — объединение займов в один кредит с изменением условий кредитования;

-

реструктуризация долга — пересмотр условий кредитования, отсрочка платежа до шести мес.;

-

пролонгация — продление срока кредитования без начисления штрафов и неустойки;

-

банкротство — избавление от долгов через суд, но с негативными последствиями, которые повлияют на качество дальнейшей жизни.

Какой вариант выбрать — решать только вам. МБК предлагает рефинансирование на сумму до 15 млн руб. Объедините до 12 кредитов, уменьшив переплату. Для подачи заявки нужен паспорт и СНИЛС. Без справок о доходах и трудовой книжки. Без поручителей и созаемщиков.

Чтобы узнать больше, запишитесь на бесплатную консультацию.

Повышайте финансовую грамотность вместе с МБК. Подписывайтесь на рассылку статей.

Китай-город)

Китай-город)

Комментарии

1Пролонгация, банкротство, и больше не брать займы в МФО.

Оцените материал

Ваша оценка помогает

улучшать материалы