Если мечтаете о квартире и собираете первоначальный взнос, заставьте накопления работать. Грамотное инвестирование позволит быстрее переехать в новое жилье. Рассказываем, что учитывать и какие рассмотреть инструменты с низкими рисками.

Что такое первоначальный взнос и зачем он нужен?

Первоначальный взнос — это часть стоимости жилья рассматриваемой квартиры, которую потенциальный заемщик покрывает накоплениями, маткапиталом или средствами господдержки.

Деньги получает владелец недвижимости — собственник квартиры или компания-застройщик. Оставшуюся сумму выплачивает банк, а покупатель рассчитывается с ним по ипотечному договору.

Банки требуют первоначальный взнос, чтобы уменьшить риски. Некоторые компании снижают ставку, если клиент вносит 30–40% и более от стоимости жилья.

Способность накопить 1–2 млн ₽ и более характеризует заемщика как финансово ответственного, способного накапливать средства и выполнять долгосрочные обязательства. И хотя существуют программы без первоначального взноса, в России они не распространены.

Как накопить на первоначальный взнос по ипотеке?

При растущей инфляции и стоимости жилья сложнее обзавестись квартирой. Из-за снижения доходов не каждый способен накопить первоначальный взнос. А кто способен — тратит больше времени, чем 3–5 лет назад.

Чтобы компенсировать инфляцию и быстрее переехать в свою квартиру, инвестируйте накопления и получайте пассивный доход. Далее рассмотрим, что нужно сделать и какие инструменты рассмотреть.

Постановка цели

Четкая, оцифрованная и записанная цель — залог успеха в накоплениях. Вы должны понимать, какую сумму копите, и записать ее в приложении для заметок, например, в Google Keep или Яндекс.Заметки.

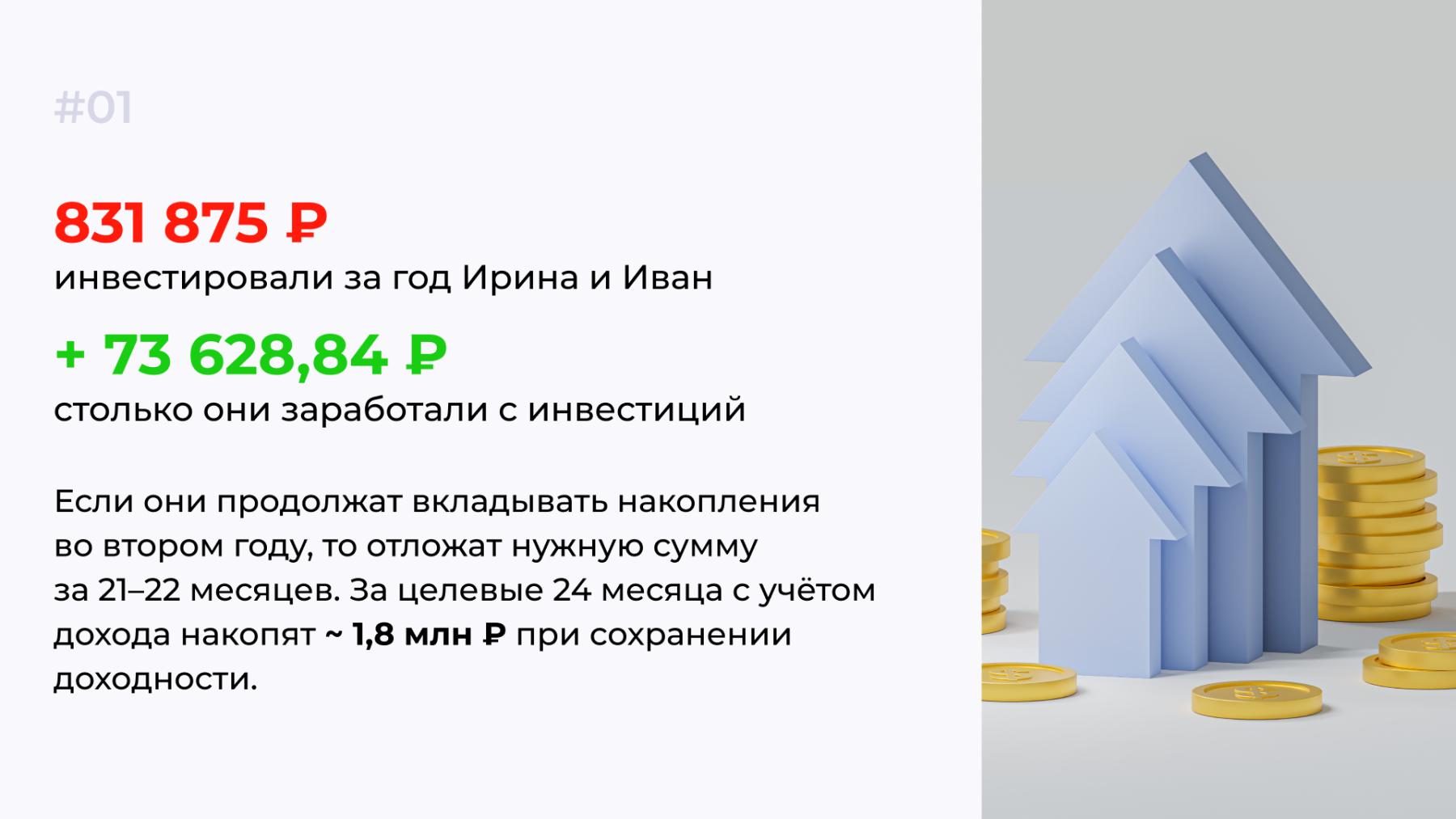

Например, Иван и Ирина хотят купить квартиру за 5,5 млн ₽. Для ипотеки требуется первоначальный взнос 30% — 1,65 млн ₽. Ежемесячный доход пары — 200 000 ₽.

Они планируют накопить первоначальный взнос за 24 месяца — это четкое ограничение по сроку. И понимают, что для этого необходимо ежемесячно откладывать по 68 750 ₽.

Цель должна быть выполнимой. Иван и Ирина могут запланировать накопить первоначальный взнос за год — тогда придется откладывать по 137 500 ₽. Это ухудшит уровень жизни, и цель, скорее всего, не будет достигнута.

Создание инвестиционного портфеля

Цены на квартиры растут каждый год, поэтому через два года накопленных 1,65 млн ₽ может не хватить для первоначального взноса в 30% из-за обесценивания денег.

Инвестиционный портфель защитит накопления от инфляции и ускорит достижение цели. Но к формированию нужно подходить ответственно, избегать рискованных инструментов (например, криптовалюты).

Читайте также: «Финансовая независимость: 6 привычек

для ее достижения»

Вклад

Банковский депозит — стандартный и популярный источник дополнительного дохода, защищающего накопления от инфляции. Если работать с крупными банками — такими, как Сбер, ВТБ, Т-Банк и другими, риск потерять деньги минимальный. А если в каждом укладываться в страховой лимит 1,4 млн ₽, то и вовсе близкий к нулю.

На вклад выделяйте 50–60% накоплений. Открывайте пополняемый продукт — по нему ниже ставка, но можно каждый месяц вносить средства и снимать при необходимости небольшую часть без потери дохода.

Иван и Ирина ежемесячно выделяют на вклад по 41 250 ₽. Годовая ставка — 15%. За год они положат на депозит 495 000 ₽ и заработают 42 251,22 ₽.

Облигации

На облигации выделяйте 30–40% накоплений. Выбирайте облигации федерального займа (ОФЗ) или корпоративные, но рассматривайте только крупные компании из востребованных отраслей.

Если комбинировать ОФЗ и корпоративные бумаги, в ноябре 2024 года можно найти варианты с годовой доходностью ~ 20%. Для примера ориентируемся на это значение. Иван и Ирина будут ежемесячно тратить на облигации 20 625 ₽. За год они потратят 247 500 ₽ и заработают 26 895,1 ₽.

О том, что такое ОФЗ и как они работают, читайте здесь.

Акции

Акции — более рискованный актив при накоплении первоначального взноса. Котировки постоянно меняются: за год бумаги могут потерять 20–30% стоимости и более. Но могут и вырасти, значительно увеличив капитал.

При накоплении первоначального взноса ориентируйтесь на привилегированные акции, которые гарантируют получение дивидендов. Выбирайте крупные, устойчивые компании — Сбер, МТС, ФосАгро и другие. На акции выделяйте до 10% накоплений.

Если подобрать растущие компании, за год при благоприятном стечении обстоятельств реально заработать 10–15%.

Представим, что Ирина и Иван ежемесячно выделяют на акции 10% накоплений — 6875 ₽ в месяц. Если годовая доходность достигнет 10% (с учетом дивидендов и изменения котировок), через 12 месяцев они заработают 4482,52 ₽ при вложении 89 375 ₽.

Контроль и перераспределение активов

При инвестировании накоплений регулярно оценивайте результаты. Какие инструменты приносят наибольший доход, какие работают в ноль или в убыток. Обращайте внимание на последние — продавайте бумаги или закрывайте вклады, перераспределяйте средства в более прибыльные источники.

Для контроля создайте отдельную Excel-таблицу или пользуйтесь встроенными инструментами аналитики банковских приложений и брокеров.

На что еще обратить внимание?

Чтобы достичь цели и накопить первоначальный взнос, недостаточно грамотно инвестировать. Нужно научиться контролировать личные средства, дисциплинироваться и отказаться от импульсивных покупок:

-

Планируйте бюджет в отдельной таблице.

-

Оптимизируйте расходы, чтобы больше откладывать.

-

Заранее планируйте покупки любой стоимости.

-

Пользуйтесь бонусными программами магазинов и банков.

Китай-город)

Китай-город)

Комментарии

0Оцените материал

Ваша оценка помогает

улучшать материалы