Банки с начала пандемии ужесточили требования к заемщикам. Кредиторы выдают деньги клиентам с хорошим кредитным рейтингом, да и в зачастую тем, кто владеет их дебетовой картой. Но даже с положительной КИ банки не всегда дают минимальный процент. Ставка зависит от закредитованности, непогашенных кредитов и других факторов. Давайте разберемся, как взять кредит в банке на выгодных условиях, и как избежать отказа.

По каким правилам банки выдают кредиты?

Если ни разу не брали деньги в долг, для банка вы новый заемщик. При отсутствии кредитной истории не все банки одобряют кредит. И дело здесь не только в том, что банки хотят убедиться в платежеспособности нового клиента. Банки хотят, чтобы потенциальный заемщик стал полноценным клиентом, и поэтому навязывают дебетовые карты, и уже затем выдают кредит.

В МБК был случай, когда наш сотрудник с хорошей КИ обратился в Альфа-Банк, чтобы оформить кредитку с льготным периодом на 100 дней. Ему одобрили кредитную карту только на 15 тыс. руб., и сказали, что банк повысит лимит, если он будет пользоваться кредитной картой два-три месяца. С кредитами дела обстоят похожим образом.

Формально банки говорят, что они предоставляют кредит без справок, но на деле все иначе, и в каждом банке будут свои условия. Если предоставите справку 2-НДФЛ, вы увеличите шансы на кредит, даже если в условиях банк ее не требует (тем более если вы обращаетесь в конкретный банк впервые). А уже при следующем обращении получите большую сумму.

Обращайтесь за кредитом в зарплатный банк

Банки охотнее выдают кредиты клиентам, которые получают зарплату на карту. Например, вы получаете деньги на карту Сбербанка. Значит, получить потребительский кредит для вас будет проще именно в этом банке. Менеджеры будут знать о движениях по счету и поступлении денег. Зарплатные банки предлагают своим клиентам минимальные процентные ставки и не требуют подтверждения платежеспособности.

Снизьте кредитную нагрузку

Если закредитованность близка к 50%, банк одобрит заявку, но ставка по процентам будет высокой. Для улучшения кредитной истории оформляйте кредиты на минимальные суммы, пользуйтесь кредитками, берите товары в рассрочку и вовремя отдавайте долги.

Для снижения кредитной нагрузки не берите несколько кредитов одновременно и старайтесь повысить свой доход. При подаче заявки в банк указывайте дополнительный доход. Например, если сдаете квартиру в аренду или подрабатываете на фрилансе.

Читайте статью «Топ-5 ситуаций, когда заемщики испортили кредитную историю»

Сравните условия и оформите кредит на долгий срок

Сравните условия и процентные ставки в разных банках. Когда банки увеличивают свою долю на рынке, они выдают кредиты под минимальные проценты. Кредиторы делают это, чтобы привлечь клиентов и получить прибыль. Поэтому процентные ставки в разных банках для одного и того же клиента иногда отличаются.

Старайтесь подавать заявки от года. Чем выше срок кредитования, тем меньшую процентную ставку предложит банк. Ставки по кредитам до года всегда выше. Главная цель кредитора — получить прибыль и заработать на процентах; а заемщика — получить деньги в долг под минимальный процент. Чтобы точно узнать, что для вас будет более выгодным предложением, пользуйтесь кредитными калькуляторами на сайтах банка.

Подавайте заявку на кредит в конце квартала

Кредитные отделы банков работают по плану. Менеджеры получают задачу — выдать определенное количество займов. И если план не выполняется, в конце квартала сотрудники иногда выдают кредиты по более низкой процентной ставке или без страховки.

С плохой кредитной историей деньги не выдадут даже в этом случае. Получают более выгодные предложения клиенты только с положительным рейтингом. Но таким критерием выдачи кредитов руководствуются не все банки. Крупные банки, такие как Альфа-Банк, Сбербанк и ВТБ чаще всего выполняют план, поэтому у них такая схема не работает.

Оставьте залог и привлеките финансовых поручителей

С залогом банки выдают кредит под минимальный процент. Деньги выдают даже клиентам с испорченной кредитной историей, но это работает не во всех банках. Каждый случай банки рассматривают по своим критериям. Например, у одного заемщика просрочка была две недели, а у другого превысила месяц. В этом случае банк обоим заемщикам одобрит кредит под залог недвижимости или машины, но первому клиенту предложит более низкую процентную ставку.

Другой вариант — найдите финансового поручителя, который получает зарплату в этом банке. Но учитывайте, что у поручителя и заемщика равные обязательства по выплате долга. И если заемщик перестанет платить, банк будет требовать возврат долга с финансового поручителя.

Читайте статью «Как взять кредит под залог недвижимости?»

Проверьте кредитную историю

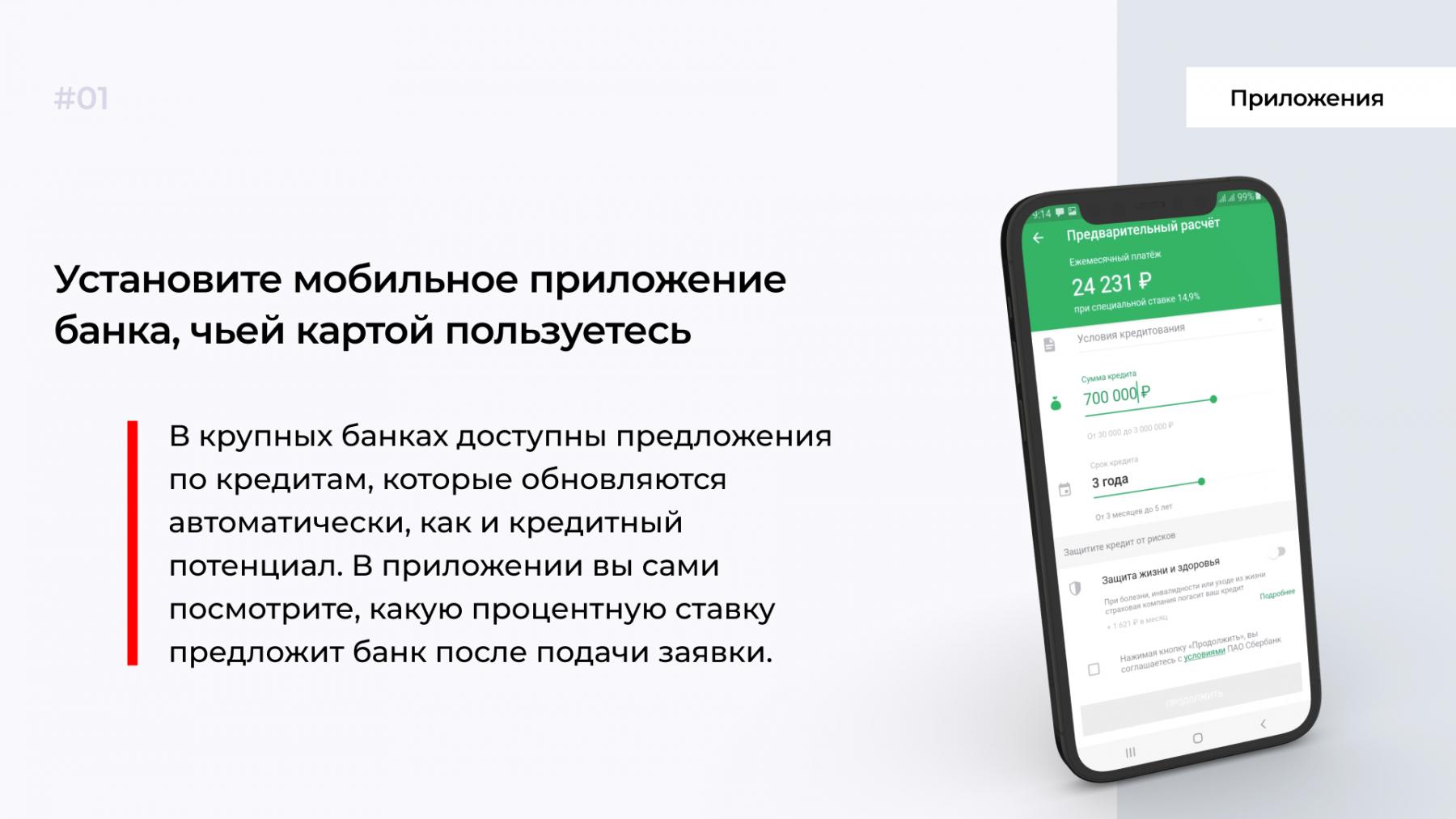

Если собираетесь взять большой кредит, и до этого брали другой кредит, проверьте кредитный рейтинг через БКИ. Сделать это можно через портал Госуслуг. Если отдавали деньги без просрочек, у вас будет положительный рейтинг.

Если вы клиент Сбера, закажите выписку о КИ через интернет-банкинг или мобильное приложение, она стоит 580 руб.

Проверка кредитной истории нужна для того, чтобы обезопасить себя от лишних отказов, которые ухудшают кредитную историю, что повлияет на заявки в других банках. Когда вам отказывают в кредите, эти сведения отражаются в БКИ, и другой банк откажет, из-за того, что вы для него ненадежный клиент. Здесь все будет зависеть от внутренней политики банка.

Откройте дебетовую карту в новом банке

Если ваша кредитная история подпорчена, а вы собираетесь брать кредит в конкретном банке впервые, — откройте дебетовую карту. Без нее банки часто отказывают, даже если заемщик подтверждает платежеспособность. После того как откроете карту, переведите на нее часть денег. Оплачивайте картой продукты и другие покупки и через месяц два откройте кредитку. Вовремя погасите задолженности, после чего подайте заявку на кредит. Через какое-то время возьмете в долг большую сумму.

Как снизить переплату?

Кредит предполагает переплату, но если будете учитывать требования банков, снизите сумму. Для этого сравнивайте условия банков и помните, что переплата в 200 руб. в месяц — это 2400 руб. в год. Старайтесь выплатить заем досрочно, если в договоре нет комиссий и штрафов за досрочное погашение. И не берите в долг лишнюю сумму. Первые месяцы заемщик оплачивает по кредиту проценты, а уже под конец срок кредитования выплачивает основное тело кредита.

Коротко: как взять потребительский кредит без переплат

-

Обращайтесь за кредитом в зарплатный банк. Кредитор выдаст заем с низкими процентами, но при условии, что у вас положительная КИ и низкая закредитованность.

-

Снижайте кредитную нагрузку. Старайтесь не оформлять сразу более двух кредитов. Если закредитованность около 50%, скорее всего, банк откажет или выдаст кредит под высокий процент.

-

Подавайте заявку на кредит сроком от года, ставка по процентам будет ниже. И для сокращения размера переплаты рассчитывайтесь с долгом досрочно. Заранее проверьте, нет ли штрафов за досрочное погашение.

-

Обращайтесь за кредитом в конце месяца — некоторые банки оформляют заявку под низкий процент ради выполнения объемов по выдаче кредитов.

-

Если плохая КИ и хотите максимально низкую ставку, оформите кредит под залог недвижимости или привлеките поручителя.

-

Заранее проверьте кредитную историю. Возьмите справку из БКИ или с помощью мобильного приложения банка. Это снизит риски отказов.

-

Если впервые собираетесь брать кредит в конкретном банке, откройте вначале в нем дебетовую карту. Если платежей через карту банка нет, кредитор откажет или выдаст деньги под высокий процент.

Повышайте финансовую грамотность вместе с МБК. Подписывайтесь на рассылку статей.

Китай-город)

Китай-город)

Комментарии

0Оцените материал

Ваша оценка помогает

улучшать материалы